〈特別対談〉アフターコロナの事業再編と加速するM&A:グローウィン・パートナーズ × タナベ経営

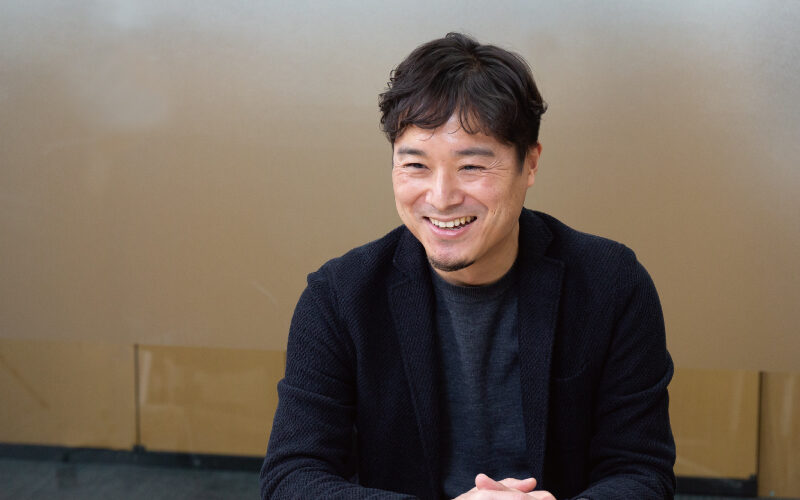

安藤 泰夫

グローウィン・パートナーズ

執行役員 フィナンシャル・アドバイザリー事業部 事業部長

1992年東燃(現ENEOS株式会社)入社。社長室、企画部などを経て、2000年有限責任監査法人トーマツ入所。M&A部門(現デロイトトーマツ ファイナンシャルアドバイザリー:DTFA)においてアドバイザリー業務に従事。その後、バンクオブアメリカ、グローバル・マネジメント・ディレクションズ(現KPMG FAS)、Duff&Phelpsにおいて、M&Aアドバイザリー業務、企業価値評価アドバイスを提供。大手流通企業による百貨店の買収、電機メーカーの事業統合など、大型M&A案件に関与。2016年入社、現職。大手デベロッパーの事業再編、大手レンタル企業による企業買収、上場企業の資本戦略の助言などに多数関与している。

タナベ 村上 グローウィン・パートナーズ(以降、GWP)は2005年の設立以来、累計550件を超えるM&A支援業務に取り組んできました。近年のM&A市場の概況をお聞かせください。

GWP 安藤 近年、国内のM&A件数は右肩上がりに伸びてきました。2020年はコロナ禍の影響を受けて微減したものの、2021年の上半期は件数を伸ばし、年間ベースで過去最多となる見通しです。

タナベ 村上 最近のM&Aにはどのような特徴がありますか。

GWP 安藤 経済産業省は2020年7月に「事業再編実務指針~事業ポートフォリオと組織の変革に向けて~」を策定し、積極的な事業再編を促しています。それを受けて、大手企業のカーブアウト(戦略的な子会社・事業の売却)が増えました。

2021年1月に昭和電工がアルミ事業を米国投資ファンドへ売却、同年4月には日立製作所が上場子会社の日立金属を日米ファンド連合へ売却、同年5月にはJSRが全社売り上げの3割近くを占める祖業のエラストマー(合成ゴム)事業をENEOSへ売却、といった例が挙げられます。

これまで日本企業は、あまり積極的にカーブアウトへ取り組んできませんでしたが、今後は複数の事業を展開する企業において事業ポートフォリオ再編のための必須の手法となるでしょう。

タナベ 村上 今後のM&A市場の動向についてお聞かせください。

GWP 安藤 海外企業を買収するクロスボーダーM&Aは、企業の成長の鍵を握る大きな戦略になると思われます。コロナ禍の収束とともに、クロスボーダーM&Aがどの国においても堰を切ったように活発化することが想定されます。

国内ではグローバル競争を勝ち抜くためのM&Aが加速し、業界再編が進展することに加えて、事業承継が絡んだM&Aも増加するでしょう。

また、ベンチャーM&Aも注目されます。多くの企業は自前だけのR&D(研究開発)に限界を感じているため、買収によりベンチャー企業の技術やノウハウを獲得したり、オープンイノベーションによるR&Dを活用したりして、自社の成長を図るという流れが起きています。

また、地域金融機関も地元企業のM&Aへ積極的に関与し、意欲的な支援を始めています。

村上 幸一

タナベ経営

執行役員 ドメインコンサルティング東京本部長

ベンチャーキャピタルにおいて投資先企業の戦略立案、マーケティング、フィージビリティ・スタディなど多角的な業務を経験後、2007年タナベ経営に入社。2020年執行役員、ビジネスモデルイノベーション研究会リーダー。豊富な経験をもとに、マーケティングを軸とした経営戦略の立案、ビジネスモデルの再設計、組織風土改革など、攻守のバランスを重視したコンサルティングを実施。高収益を誇る優秀企業の事例をもとにクライアントを指導している。中小企業診断士。

タナベ 丹尾 事業ポートフォリオを再編するためにM&Aをどう活用すれば良いのでしょう。

GWP 長田 これまでは事業戦略の中で、「利益を出している事業にどう対処すべきか」については深く検討されてきませんでした。ところが、経済産業省の事業再編実務指針では、利益が出ている事業も含めて「自社が本当にベストオーナーなのか」「中長期の観点から事業価値を増大させることができるオーナーなのか」を検討すべきとの概念が示されました。

また、ガバナンスの観点からも事業ポートフォリオ・マネジメントが求められており、成長性と資本収益性などの観点から事業ポートフォリオの検討が始まったわけです。M&Aを活用することで、自社で抱えることがベストではない事業を適切なオーナーへ譲渡し、それで得たキャッシュを自社の成長を促す事業に再投資するというサイクルが、今後、重要になります。

タナベ 丹尾 M&Aの提案を受けてからカーブアウトを決断するまでの時間は短くなっていますか。

GWP 長田 以前に比べると、意思決定の時間は短くなっている印象があります。しかし、事業ポートフォリオの組み替えを積極的に議論・検討し、実行に移している企業は、まだあまり多くはないですね。

GWP 瀧日 自社のポートフォリオを明確に把握できている企業は、事業ごとの売上高や利益率、トレンドなどから“伸びしろ”を見極め、たとえ好調な事業であっても売却した方が利益につながるという分析を行っています。そのような自己分析がきちんとできるから、整理すべき事業が見えてくるのです。

タナベ 村上 経営者は、今まで育ててきた事業を手放すことや、カーブアウトによる一時的な売り上げの低下に抵抗感を抱くことが多いのが実情です。合理的な意思決定を重んじる欧米企業と異なるとよく感じます。

カーブアウトを推奨するポイントやアドバイスはありますか。

GWP 安藤 事業ポートフォリオについては、中長期の視点で適時適切に見直して事業や子会社が“足を引っ張る存在”になる前に、カーブアウトの決断を下す必要があります。「この事業・子会社は3年後、5年後も利益を生み出すか」といった観点で常に見直し、改善の見込めない事業はカーブアウトしてベストオーナーへ譲渡するのです。

それによって売り上げが一時的に低下しても、売却益をどの事業へ投下して業績を伸ばし、現在よりも利益率の高い会社になるといったストーリーを明確に描いて、社員や株主に明示することが重要です。

タナベ 村上 冒頭の事例のように、国としての後押しや有名企業のカーブアウト、もしくはポートフォリオ再編の成功事例の増加によって、今後は日本企業の動向も変化していくだろうと感じています。