今、地方銀行で何が起きているのか?:経営コンサルティング本部

2016年2月、金融業界関係者に衝撃が走った。日本国債の10年ものの長期金利が初めてマイナスになったためだ。

私は15年間、ある地方銀行に勤めていた。入行後最初の研修では、金利マーケットの見方を「国債の長期金利は、今後10年間のその国の成長力を表す」と学んだものだ。高度成長期の金利6~8%の時代から、金利1~2%の安定成長期へ時代が移り変わるにつれ、長期金利の推移も徐々に低下してきた歴史を学んだ。それが、日銀の政策誘導があるとはいえ、まさかマイナスになろうとは想像もしなかった事態である。

これにフィービジネスの1つの柱となりつつあった保険商品の相次ぐ販売中止、海外ものの運用商品の大幅下落に伴う損失計上、加速化する地方の過疎化・人口減少に伴う預金残高・貸出金残高の減少、生き残りのための相次ぐ経営統合などが連鎖して、今、地方銀行(第二地銀を含む)の経営環境は厳しい変化のさなかにある。

本稿では、なかなか外部からは分かりにくい金融機関が今どのような状況にあるのかを、私の経験から説明できればと思う。

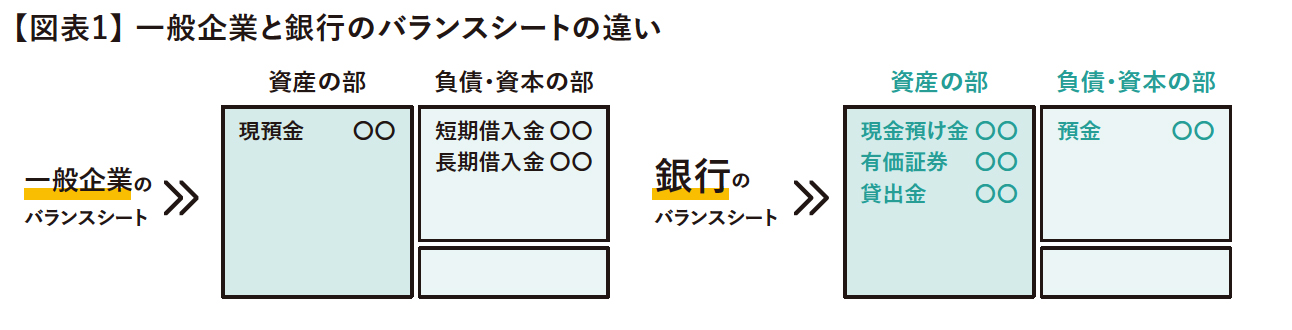

銀行のバランスシートと企業のバランスシート

皆さんは、銀行のバランスシート(貸借対照表)を見たことはあるだろうか? 一般の会社では「預金」は資産の部に、「借入金」は負債の部に計上されているものだ。しかし、銀行では全く逆で、「預金」は負債、「貸出金」は資産に計上されている。(【図表1】)

その他に銀行の資産としては、余ったお金を日本銀行や他の金融機関に預ける「現金預け金」がある。簡単に言えば、銀行のビジネスは個人や法人から「預金」を調達して、その資金を「貸出金」や「有価証券」で運用し、そこから出た運用益で利益を稼ぐことである。

資金の運用益が2分の1以下へ!?

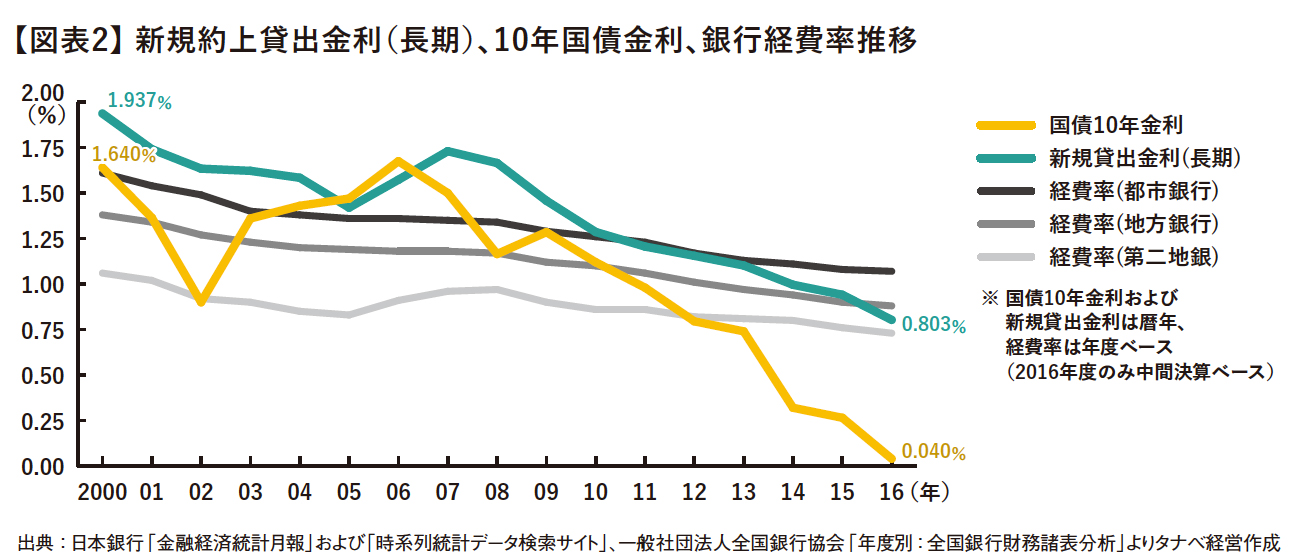

【図表2】を見てほしい。2000年前後には2%近くあった長期の新規貸出金利が、2008年以降、長期の国債金利の推移と同様に大きく減少して1%を割り込んでいる。何を表すかと言えば、預金の金利はすでに2000年前後にはゼロ%に近い金利を付けていたので、単純に計算すると銀行は預金者から集めたお金を貸し出して運用すれば、2%近い利ざやを得られていた。

その利ざやが2分の1以下に減少している。銀行は、利ざやから経費を引いた残りが利益となる訳だが、経費の削減には限界がある。金利の減少スピードの方が速く、ほとんどの銀行は本業である「運用益」の減少に陥っている。

地方銀行の本業は環境に大きく左右される

また、2000年前後から大きく銀行の収益を支えてきた投資信託や保険販売は、すでに地方銀行の収益の柱となっている。しかし、投資信託については手数料収入の多くが顧客の「売買」によるもので、顧客の「投資マインド」――つまり、景気の動向に大きく左右されるといえる。

保険の窓口販売については、この低金利の影響により、保険会社が顧客に設定した金利と運用益の間に逆ざやが生じて、商品の取り扱い中止が相次ぐなど、こちらも市況に大きく影響を受ける。今後、安定的に銀行の収益を支えていくには、課題が残る。

銀行の支店長が要らなくなる時代?

この傾向が続けば、銀行全体の収益が減るのはもちろん、私はそのうち銀行の支店長が要らなくなる時代が来るのでは、とさえ思っている。貸出金利が2%以上あった時代には、銀行の支店長は大口の貸出先や預金先を回ってビジネスチャンスをつかみ、または新規の貸出先へトップセールスをかけ、支店の収益を作り上げるのが仕事だった。

その大きな仕事により、業績の大枠は確保できていたものだ。また、「足で稼ぐ」ためのコストもそれで十分に賄えていたが、本業の運用益が今のように減少してくると、そのコストも捻出できなくなってきている。支店長がいくら貸し出しに詳しく目利き力があっても、人間が人間へ貸す以上は、デフォルトリスクも生じるからである。

このままいくと、むしろAI(人工知能)などを駆使して貸出先を自動審査し、統計上のリスク率を加えて貸し出しを行った方が効率的かもしれない。その意味で、銀行の支店長が行ってきた仕事は、要らなくなる時代が来るかもしれないのだ。

銀行が抱える矛盾

多くの地方銀行は上場しており、株主らは銀行株に「安定配当」を期待している。今まで見てきたように、これだけマーケットの影響を受けて収益が減少しているにもかかわらず、各行は利益を捻出しようとして高い目標を掲げ、何とか株主の期待に応えようとする。

その一方で、銀行にとっては預金者や債務者などの取引先も「顧客」である。無理に株主に利益を約束すれば、なりふり構わず顧客から利益を集めざるを得ないことになってしまう。だからといって減収減益を株主に公言すれば、離れていく株主が多くなる。ここに、上場している地方銀行が抱える苦しい台所事情があるのだ。

既存の厳しいビジネスモデルで、ライバルとの熾烈な競争に明け暮れ、たとえそれに打ち勝って収益を上げたとしても、その過程で地域の顧客からそっぽを向かれては、地方銀行の存在意義すら危うくなってしまう。

こうしたマーケット環境が厳しく変化する中で、地方銀行は、銀行としての公共性と、営利企業としての収益性の両立という、とても難しい役割が求められている。

ただ私は、こんな時代だからこそ「顧客価値」をとことん追求し、地域に根差した銀行にしかできない、既存のビジネスモデルから飛び出した「オンリーワン」の発想を持つことができれば、地方銀行のやるべきことはまだまだあると思っている。また、実際にそのような動きをする地方銀行も出てきている。

今、地方銀行は大きな転換点を迎えている。「競争」よりも「変化」が求められる時代。これから起こるさまざまな変化を注視し、地方銀行にしか提供できない顧客価値を追求してほしいものである。