失敗しないM&Aの進め方:文岩 繁紀

セルサイド(売り手)とバイサイド(買い手)の市場動向

近年、日本でM&A(企業の合併・買収)の成約件数が着実に伸びている。レコフの調べによると、日本企業のM&A件数は2012年から7年連続で増加しており、2018年は3850件(前年比26.2%増)と過去最高記録を更新した。

私自身、コンサルタントとして経営者と成長戦略を立てる中で、事業拡大の手段に、必ずと言ってよいほど「M&Aに取り組みたい」との声が掛かる。確かに、事業拡大においてM&Aほど、有効な手法はないだろう。しかしながら、実際に行うとなると、そう簡単に進めることができないのが悩ましい。

M&Aの成約件数が伸びているとはいえ、売り手であるセルサイド(譲渡案件)と買い手であるバイサイド(譲受案件)の割合は、私の体感値で言うと「1:9」くらいの差がある。譲受案件の数に対し、譲渡案件の数が圧倒的に不足しているのだ。互恵関係(Win-Win)の構築が見込める売り手を自力で探そうにも、なかなか見つからないのが現状である。

買い手の数が圧倒的に多いだけに、有望な売り手企業が見つかった場合は他の買い手と競争になりそうだが、実際にそうしたケースは少ない。なぜなら、多くは「ストロングバイヤー」(M&Aを何度も経験している買い手企業)が成約してしまうからだ。つまり、現在のM&A市場は、選ぶ(売り手探し)のが一苦労、また選ばれる(提携交渉)のも一苦労なのである。

選んだ相手から選ばれる会社になる

M&Aを仲介するアドバイザーは、売り手企業の情報を基に、買収する蓋然(がいぜん)性が高い企業をピックアップする。そこにはストロングバイヤーの名前がずらりと並ぶ。そうした企業へ売り手企業を紹介する。これがM&A仲介現場の裏側である。

買い手がいくら綿密に戦略を立て、欲しい企業像を明確にしようとも、良い案件であればあるほど譲渡案件を紹介されるのは、実績豊富なストロングバイヤーばかりなのだ。必然的に、M&Aを検討し始めた企業には情報が回ってこない。

では、経験の浅い買い手はどうすればよいのか。M&Aアドバイザーから譲渡案件を紹介される企業になるしかない。そのためには、友好的買収に本気で取り組む意思を明確に対外に向けて発表し、自社が望むターゲット企業(被買収企業)の情報を伝える必要がある。

M&A市場では買い手が大半を占めるが、ターゲットを明確にしている買い手は少数にとどまる。自社のターゲット企業を明らかにし、アドバイザーへ常に発信を続けることで、希望する譲渡案件を提案してもらえる可能性が高くなる。

もっとも、譲渡案件が手元に届くまで半年以上はかかる。M&Aは少なくとも2、3年のスパンで検討する必要がある。

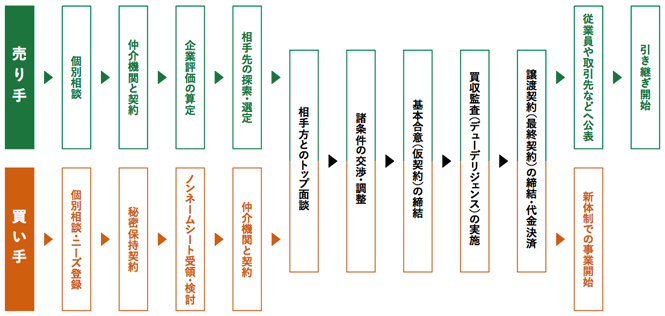

【図表】M&Aの進め方(流れ・手順)

M&Aを進めるポイント

前述した通り、M&A市場は買い手がほとんどで売り手は貴重である。しかも、自社の理想像と100%合致する売り手と出合える確率は極めて低い。だが、経営権の売却を検討している企業は確かに存在する。

実際にM&Aを経験してみると、理想像から少し離れているものの、気になる企業は必ずある。少々の相違点なら許容し、買収を検討する度量が必要だ。次に、成約に至る案件の特徴について、M&Aの現場で得た私自身の知見(買い手側の視点)を四つ紹介したい。

(1)ノンネームシートの印象

ノンネームシート※の第一印象を重視してほしい。M&Aはノンネームシートから売り手を絞り、秘密保持契約を締結して概要書(企業詳細情報)の開示を受け、社長同士が面談を行うことから本格的にスタートする。いかにノンネームシートの段階で、売り手の企業像をイメージできるかが大切である。(【図表】)

(2)アドバイザーの反応

売り手側の財務状況、譲渡額とのバランスなど、定量面は当然気になるところだ。しかし、交渉に不慣れな経営者は直接聞くことを遠慮しがちである。その場合、仲介役のアドバイザーに質問し、その回答から自社が譲り受けたい案件かどうかをしっかりと確認したい。

(3)譲歩の線引きを明確にする

投資額、エリア、従業員の平均年齢―― 自社がM&Aを実施するに当たっては、検討すべきさまざまな項目がある。大事なことは、自社が譲歩できる範囲を決め、妥協できないポイントを明確にすることだ。妥協点を見いだすことができない案件は見送りを検討する。

(4)ライバルが買うこともある

自社が買収を見送った案件を、ライバル企業が買うケースもある。買収見送りを決める際は、もしライバルが自社に代わって買収した場合、マーケットにおける新会社(ライバル)と自社とのパワーバランスはどうなるかを検討する。

今回は買収側の視点で書いたが、事業を譲り渡して幸せになったオーナー企業も、当然のことながら多数存在している。

いずれにせよ、M&Aでは「タイミング」が重要な鍵を握る。案件をあっさり見送ってしまうと、同様の案件と出合うことは大変難しい。ぜひ、これら四つのポイントを念頭に置いてM&Aを実施していただきたい。譲受・譲渡企業が素晴らしいパートナーとなり、第2の企業人生を歩んで成長することを祈念してやまない。

※売り手の企業概要を匿名かつ特定されない程度にまとめた資料で、買い手候補先へ打診する際に使用する